子どもの教育費準備を目的とした【学資保険】ですが、「加入するだけ無駄!」という意見を、最近多く耳にするようになりました。

その一番の理由としては、「昔と比べて返戻率が低くなってしまった事」が挙げられます。

加入するべきか、しないべきか?について、私が思う結論を最初に言ってしまうと、

「家計上での学資保険の位置づけや、家庭ごとの考え方、資産状況による」

ということです。

学資保険に限らず、自分のお金に関することは周りの意見を鵜呑みにせず、情報を収集した上で、自分たちの考え方や家計状況に見合った答えが、一番正解なんじゃないかな、と私は考えます。

(だって、他人の言う通りにして損しても、損の補填はしてもらえないもの!自分たちの財産は、自分たちでしっかり考えて決めるのが一番だと思うのです。)

まずは学資保険のメリットとデメリットを理解することが、加入の有無を決める上でとても重要です。

また、最初にお話ししたように、最近では「学資保険より投資」という意見も多いことから、投資との比較に焦点を当てて、様々な角度からメリット&デメリットを比較してみたいと思います。

皆さんも、学資保険のメリット&デメリットを理解した上で、家計状況も考慮に入れながら、ご家庭に合った結論を出してくださいね。

学資保険のメリット&デメリットを詳しく!

コスパの良さ(どのくらいのリターンが期待できる?)

△:銀行預金と比べると、リターン大

低金利時代と呼ばれる今、銀行の普通預金利息は0.001%~0.2%くらいが主流となっています。

例えば、現在三大メガバンクで適用されている利率0.002%で100万円を18年間預けた場合、複利で利息が付いたとしても、18年後に360円しか増えないんですよね。

これを学資保険の返戻率で表した場合、100.036%となります。

貯蓄型(=医療保険などのオプションを付けない、一般的な学資保険)の学資保険であれば、もう少し良いリターンが見込めるはずです。

×:投資と比べると、リターンは限定的

銀行よりは多くのリターンを期待できますが、学資保険は契約時点で返戻率が決まっているのが一般的なので、それ以上のリターンは見込めません。

一方、同じ金額を投資するとなると、ある意味リターンは未知数となります。

例えば、投資信託で100万を18年間、4%の1年複利で運用出来た場合、18年後には202万5817円となり、100万円以上の増額となります。

これを、学資保険の返戻率で表した場合、202.5817%となります。

学資保険では、この数字を達成するのは到底無理な話です。

投資の経験や知識がある人が、学資保険で少ないリターンを確実に得るよりも、

「リスクを理解した上で未知数の大きなリターンを得る方が良い」と考えるのも頷けます。

投資初心者でも、最近はNISAも普及してきて、投資を始めるハードルも下がってきましたね。ネット上や本などでも投資に関する情報も、得やすくなったなぁという実感もあります。

ただ、やっぱり投資は、増える確率は未知数だけど、もちろん元本割れリスクもあるということを忘れてはなりません。

教育費が必要なタイミングで、俗に「〇〇ショック」と呼ばれる経済危機が起こらないとも限りません。

〇:返戻率だけでは表せない、学資保険のリターン

学資保険では、返戻率で決められたリターンよりも多くの金額を得している可能性があります。

というのも、保険会社やプランによっては、保険会社の利益余剰金を配当金として契約者に還元してくれる仕組みがあったり、一般生命保険料控除の適用により、節税効果も期待できるからです。

配当金に関しては、我が家で入っている学資保険を例に取ると、年により差はありますが、年間約3,500円~10,000円の配当金を得ています。

※ただ、配当金ありプランの場合、同じ条件下だと返戻率が低くなる傾向があります。

また一般生命保険料控除に関しては、例えば年間10万円以上の保険料を10年間払い込む場合、現在の税制で計算すると、

住民税:28,000円 / 所得税:40,000円

の額に対する税金が控除となります。

住民税は、どこの自治体も税率が約10%なので、年間2,800円。

所得税を税率10%と仮定すると、年間4,000円。

(参考▶所得税率の速算表|国税庁)

合計6,800円分の税金を10年間、支払うべき税金から差し引いてもらうと、トータルで68,000円の節税となります。

(参考▶生命保険料控除|国税庁)

ただ注意したいのは、控除を受けるにも限度があるので、学資保険の他に生命保険に加入していて、すでにこの控除を上限いっぱいまで利用している場合は、学資保険加入のメリットにはならない事に気を付けましょう。

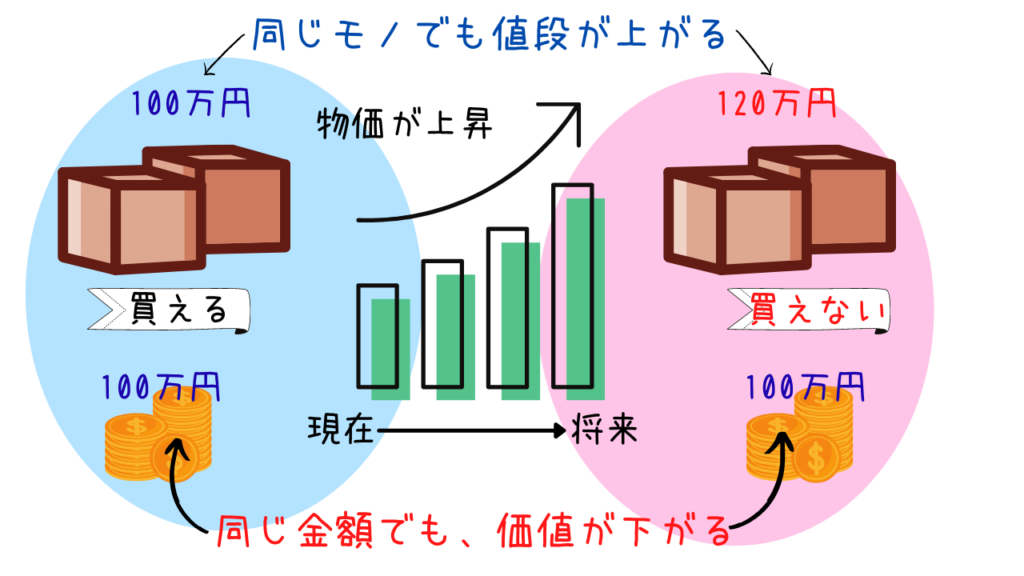

△:インフレリスク

学資保険などの貯蓄系保険のデメリットとしてよく挙げられるのが、インフレリスクです。

2013年より、2%のインフレ目標が掲げられていますので、教育に関わる費用も値上がる事も、もちろん考慮に入れておく必要があります。

「インフレって何だっけ?」という方のために、学資保険がインフレリスクに弱いと言われる理由を、もう少し嚙み砕いて説明します。

「インフレーション」を一言で表すと、「モノやサービスの価値が上がること」。

つまり、前に100万円で買えていたものが100万円で買えなくなる(=貨幣価値が下がる)事を表しています。

学資保険では、例えば返戻率106%のプランに加入した場合、「100万円保険料として払い込めば、将来106万円を学資として給付します」というように、契約時点で金額が決まってしまいます。

しかし、インフレが進むと、将来のお金の価値が今の価値より低くなり、

「入学金の100万円を、学資保険でカバーしようと思っていたのに、18年経ってみたら、入学金は120万円になっていて、受取額資金の106万円じゃ足りないや!」という事態になり得るのです。

安定性(リスクはある?)

〇:元本割れリスクのある投資に比べれば、安定している

元本割れもあり得る投資に比べると、一般的な貯蓄型学資保険であれば、途中で解約したり、保険会社が破綻する事が無ければ、元本割れのリスクは低いでしょう。

(※保険会社により、貯蓄型の学資保険でも返戻率が100%を下回る=元本割れとなるプランがあるので、注意しましょう。)

△ 保険会社が破綻する可能性も、無きにしも非ず

保険会社が倒産する可能性が、全く無いとは言い切れません。

保険会社が倒産した場合、「生命保険契約者保護機構(=国内の保険会社すべてが加入)」により、一定の範囲で契約者保護が図られます。

とはいえ、保障は一応続くものの、責任準備金(=保険会社が保険料の支払いに充てるために準備しているお金)の90%しか保証されません。

(契約者が支払った保険料の90%ではない事に、注意が必要です。)

ちなみに、投資を行う証券会社はどうかというと、証券会社が万が一経営破綻した時に備え、投資家から預かった資産は、証券会社の資産とは別で管理することが法律で義務付けられています。(=「顧客資産の分別管理」)

なので、証券会社が破綻したとしても、顧客の財産は守られることになります。

ただこれは、保険会社の選び方を間違えなければ、契約した保険会社が破綻する確率は低いんじゃないかなと思います。

保険会社の健全性は、「ソルベンシーマージン比率」と第三者機関からの「格付け」で判断されます。

ソルベンシーマージン比率とは、保険会社の支払い余力をパーセンテージで表したものです。200%を超えていれば「健全」と判断されます。(200%を切ると行政指導が入ります。)各社のホームページで調べられる他、ネット検索すればランキング化しているサイトも出てきます。

学資保険加入の際は、保険会社の健全性も念のためチェックしておきましょう。

四大生命保険会社のソルベンシーマージン比率

日本生命:1,047.5% (▶日本生命|経済性報告)

第一生命:955.4% (▶第一生命|健全性)

明治安田生命:1,069.1% (▶明治安田生命|健全性指標)

住友生命:862.5% (▶住友生命|決算説明資料)

第三者機関からの格付けは、このサイトが見やすくておすすめです。

▶保険財務力格付けリスト|電機連合 福祉共済センター

手軽さ

〇:気にするのは定期的な支払いのみ

学資保険は、契約さえ済ませてしまえば、気にしていかなければならないのはその後の支払いのみです。

これが投資だと、定期的にレートや世界情勢をチェックしたり、場合によっては保有商品のリバランスなどを行っていく必要があります。

また、そのための知識も必要で、ある程度投資の勉強もしておく必要があります。

流動性(満期を待たず、急にまとまったお金が必要になったら?)

×:契約で取り決めた時点まで、学資金の受け取りが出来ない&途中解約したら元本割れ

契約途中で解約すると、元本割れの確立が高いです。

ある意味、解約しづらい分、教育費にまで手を付けずに済む方法を模索し、教育費はしっかり貯める事が出来るという見方も出来ますが、他の生活部分で資金不足になってしまっては本末転倒ですよね。

学資保険加入の際は、将来の家計状況を見極め、無理のないプランを吟味する必要があります。

その他

△:子育て相談ダイヤルなどを無料で利用できる保険会社もある

保険会社によっては、学資保険の加入者(または加入者である女性)全員を対象に、無料で相談ダイヤルを設置しているところがあります。

ただ、このような電話相談は、24時間体制とはいかずとも、自治体などのサービスを利用できる地域が多いと思いますので、決め手とまではきませんね。

×:学資保険に加入した保険会社から、他の保険商品を勧誘されることもあり

学資保険の契約をきっかけに、その保険会社で販売している、他の保険に勧誘される事もあります。。。というか、ほぼ確実に勧誘されるでしょう、笑。

しかし、入るべき保険・不要な保険を見極めて、必要ないものは必要ないと断ればOKです。

まとめ:結局どうしたら良い?

最終的には、ご家庭の考え方(少しのリターンでよいから確実に or リスクがあっても資金増やしに挑戦したい)や、家計状況により判断するべきです。

ここから先は私個人の考えになります:

投資の知識や経験があり、かつ投資した分が万一目減りしても、教育費を補える蓄えがあるのであれば、学資保険加入の必要はないかもしれません。

一方、投資の知識や経験が無く、これから投資するのも面倒~という場合には、リターンは少しであれど、学資保険に加入するのが楽で確実だと思われます。

必要となる教育資金すべてを「学資保険だけ」で準備する家庭は、少数派だと思います。

学資保険だけで準備しようとしたとき、投資していたら得られたはずの利益を得られないという機会損失が発生するかもしれません。

最近はNISAの普及から投資のハードルも下がり、それに関する情報を得やすくなったことからも「投資にチャレンジしないともったいない」というのも事実です。

しかしながら、投資はあくまで「余裕資産で行うもの」です。

確実に必要になる教育費は、ある程度の安定性を求める必要があるのではないでしょうか。

学資保険は、これまで見てきたようなデメリットはあるものの、プラン選びをしっかりすれば、安定してある程度の教育費を準備するのに役立つと、個人的には思います。

上記を踏まえ、私が最善策と考えるのは、家計状況により息切れを起こさない程度の支払い能力を見極めて、学資保険に加入する一方、余裕資産でジュニアNISAなどを利用した積み立て投資を行うというスタイルです。

例えば、国から支給される児童手当を、すべて学資保険の支払いに充て、日々の稼ぎから捻出できる分を、教育費用として投資に充てるというものです。

(※児童手当は、今後所得制限などにより支給停止となるケースもあるので、そのあたりを考慮に入れておく必要もあります。)

国民の税金から支給される子ども手当を、投資で溶かしてしまうリスクに晒すのはどうかなぁというのが個人的な意見でもあります。

教育費の半分は確実に貯め、もう半分は、(初心者であればリスク低めの)投資に挑戦して、必要な教育費を貯めていくのが良さそう、というのが私の考えです。

「学資保険、入る必要ないや~」という場合はあまり価値のない情報ですが、返戻率を高くするコツなども一緒にご紹介する予定なので、興味があれば読んで頂けたら嬉しいです!